Chciałbym w tym miejscu szczególne podziękowania przesłać użytkownikowi Andy303.

Andy303 już w roku 2005 zaczął tworzyć swój własny autorski skaner spółek.

Udoskonalał go przez wiele lat, a teraz podzielił się swoim doświadczeniem ze mną i to głównie dzięki niemu, jego wskazówkom, pomysłom, doświadczeniu i mobilizacji powstał skaner spółek w myfund.pl

Obejrzyj film na YouTube:

Jak to działa

Jak to działa

Skaner spółek (Stock screener) to narzędzie pozwalające na wyszukiwanie i porównywanie spółek na postawie wskaźników bazujących na wynikach finansowych spółki oraz jej aktualnej wycenie giełdowej.

Narzędzie znajdziesz po kliknięciu na ikonce w górnym menu obok listy portfeli lub z menu->Narzędzia->Skaner spółek.

w górnym menu obok listy portfeli lub z menu->Narzędzia->Skaner spółek.

Możesz wybrać wskaźniki z ponad 100 już zaimplementowanych.

Dodanie kolejnych współczynników jest dość łatwe i szybkie więc jeżeli Ci jakiegoś brakuje to pisz.

Zasada działania jest prosta:

wybierasz filtry spółek w sekcji Filtry spółek,

wybierasz filtry spółek w sekcji Filtry spółek,

wybierasz wskaźniki i warunki w sekcji Wskaźniki

wybierasz wskaźniki i warunki w sekcji Wskaźniki

możesz dodać spółki do porównania – one pojawią się na Lista spółek spełniających wybrane kryteria bez względu na to czy spełniają kryteria czy nie i będą wyróżnione na niebiesko w tabelce,

możesz dodać spółki do porównania – one pojawią się na Lista spółek spełniających wybrane kryteria bez względu na to czy spełniają kryteria czy nie i będą wyróżnione na niebiesko w tabelce,

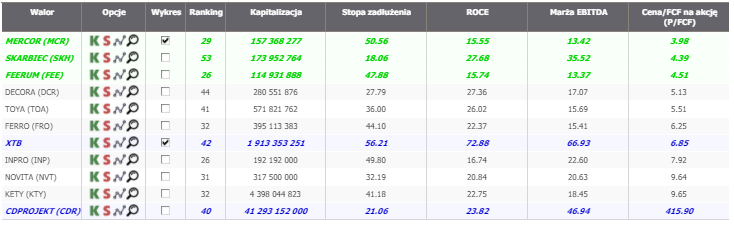

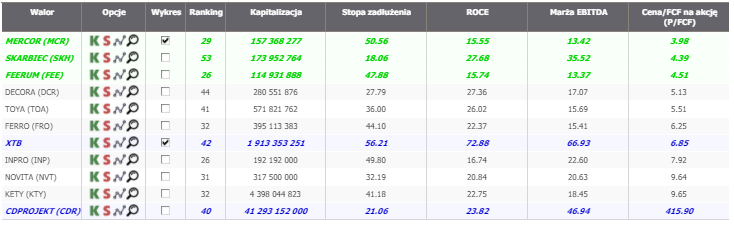

jak już określisz to co powyżej kliknij przycisk Zastosuj – w sekcji Lista spółek spełniających wybrane kryteria pojawi się tabelka ze spółkami. Domyślnie spółki są posortowane według rankingu - w sekcji poniżej Ranking - jak jest liczony znajdziesz informacje jak się on liczy,

jak już określisz to co powyżej kliknij przycisk Zastosuj – w sekcji Lista spółek spełniających wybrane kryteria pojawi się tabelka ze spółkami. Domyślnie spółki są posortowane według rankingu - w sekcji poniżej Ranking - jak jest liczony znajdziesz informacje jak się on liczy,

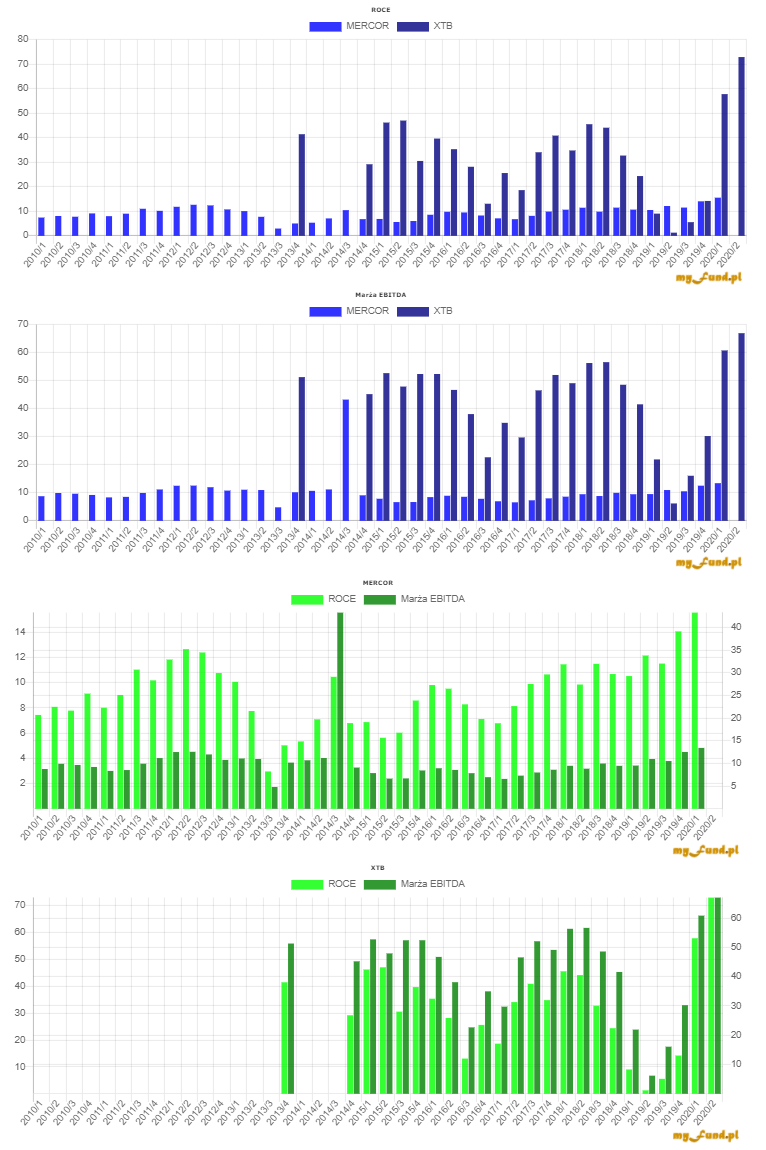

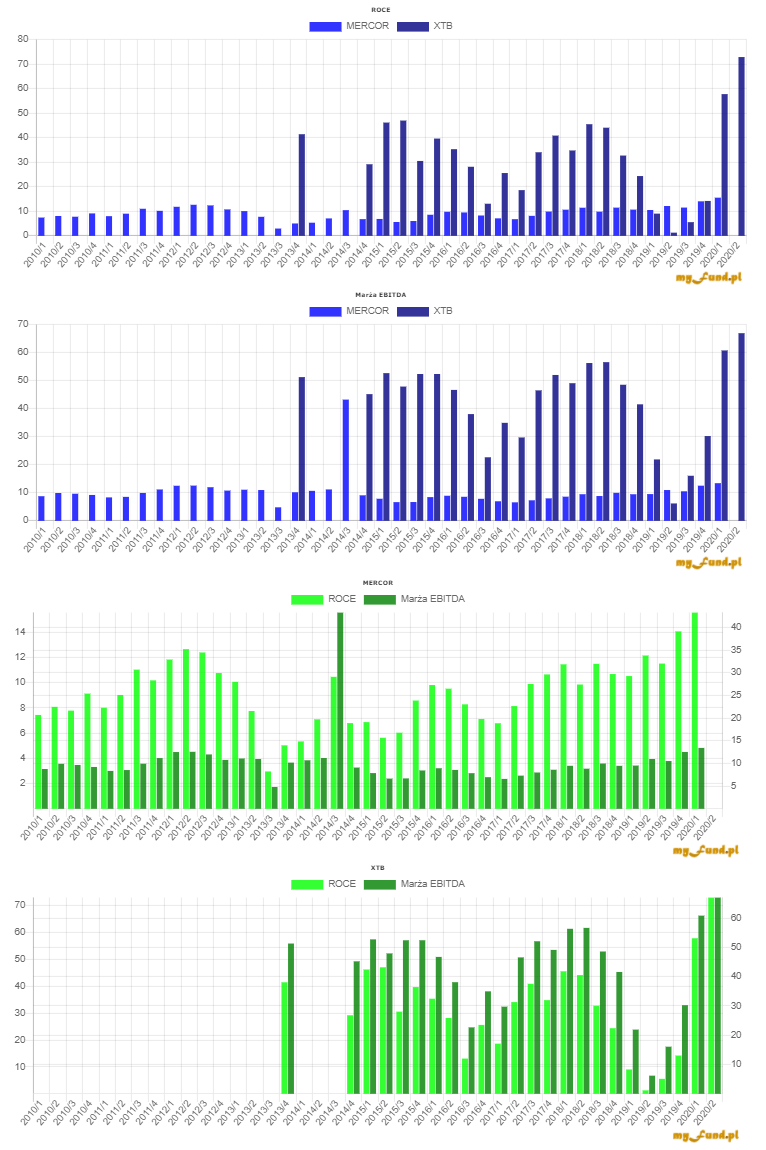

teraz możesz zaznaczyć ptaszki przy kryteriach (wskaźnikach) i na liście wyników w kolumnie wykresy – po zaznaczeniu przynajmniej jednej spółki i jednego wskaźnika pod tabelką z wynikami w sekcji Wykresy pojawią się wykresy (porównanie tego samego współczynnika dla max. 5 wybranych spółek i wyświetlenie 2 wybranych kryteriów na jednym wykresie dla wybranych spółek).

teraz możesz zaznaczyć ptaszki przy kryteriach (wskaźnikach) i na liście wyników w kolumnie wykresy – po zaznaczeniu przynajmniej jednej spółki i jednego wskaźnika pod tabelką z wynikami w sekcji Wykresy pojawią się wykresy (porównanie tego samego współczynnika dla max. 5 wybranych spółek i wyświetlenie 2 wybranych kryteriów na jednym wykresie dla wybranych spółek).

Zestaw wybranych filtrów możesz zapisać, a później go wczytać.

Każdą z sekcji (Filtry spółek,Wskaźniki,Wykresy itd. możesz ukryć klikając na ikonce

Więcej szczegółowych informacji dotyczących skanera znajdziesz w rozdziałach poniżej.

Narzędzie znajdziesz po kliknięciu na ikonce

w górnym menu obok listy portfeli lub z menu->Narzędzia->Skaner spółek.

w górnym menu obok listy portfeli lub z menu->Narzędzia->Skaner spółek.Możesz wybrać wskaźniki z ponad 100 już zaimplementowanych.

Dodanie kolejnych współczynników jest dość łatwe i szybkie więc jeżeli Ci jakiegoś brakuje to pisz.

Zasada działania jest prosta:

wybierasz filtry spółek w sekcji Filtry spółek,

wybierasz filtry spółek w sekcji Filtry spółek,  wybierasz wskaźniki i warunki w sekcji Wskaźniki

wybierasz wskaźniki i warunki w sekcji Wskaźniki  możesz dodać spółki do porównania – one pojawią się na Lista spółek spełniających wybrane kryteria bez względu na to czy spełniają kryteria czy nie i będą wyróżnione na niebiesko w tabelce,

możesz dodać spółki do porównania – one pojawią się na Lista spółek spełniających wybrane kryteria bez względu na to czy spełniają kryteria czy nie i będą wyróżnione na niebiesko w tabelce,  jak już określisz to co powyżej kliknij przycisk Zastosuj – w sekcji Lista spółek spełniających wybrane kryteria pojawi się tabelka ze spółkami. Domyślnie spółki są posortowane według rankingu - w sekcji poniżej Ranking - jak jest liczony znajdziesz informacje jak się on liczy,

jak już określisz to co powyżej kliknij przycisk Zastosuj – w sekcji Lista spółek spełniających wybrane kryteria pojawi się tabelka ze spółkami. Domyślnie spółki są posortowane według rankingu - w sekcji poniżej Ranking - jak jest liczony znajdziesz informacje jak się on liczy, teraz możesz zaznaczyć ptaszki przy kryteriach (wskaźnikach) i na liście wyników w kolumnie wykresy – po zaznaczeniu przynajmniej jednej spółki i jednego wskaźnika pod tabelką z wynikami w sekcji Wykresy pojawią się wykresy (porównanie tego samego współczynnika dla max. 5 wybranych spółek i wyświetlenie 2 wybranych kryteriów na jednym wykresie dla wybranych spółek).

teraz możesz zaznaczyć ptaszki przy kryteriach (wskaźnikach) i na liście wyników w kolumnie wykresy – po zaznaczeniu przynajmniej jednej spółki i jednego wskaźnika pod tabelką z wynikami w sekcji Wykresy pojawią się wykresy (porównanie tego samego współczynnika dla max. 5 wybranych spółek i wyświetlenie 2 wybranych kryteriów na jednym wykresie dla wybranych spółek).Zestaw wybranych filtrów możesz zapisać, a później go wczytać.

Każdą z sekcji (Filtry spółek,Wskaźniki,Wykresy itd. możesz ukryć klikając na ikonce

Więcej szczegółowych informacji dotyczących skanera znajdziesz w rozdziałach poniżej.

Zestawy filtrów

Zestawy filtrów

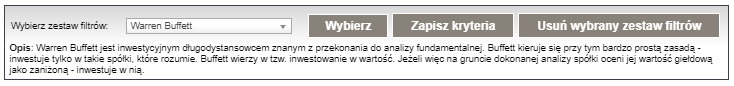

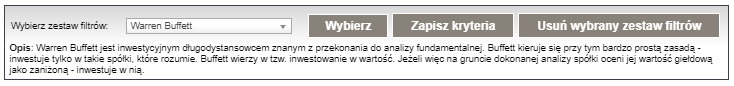

Przy pierwszym otworzeniu skanera zostanie wczytany domyślny zestaw filtrów.

Każdy z dostępnych zestawów filtrów (Twój, predefiniowany lub publiczny) możesz ustawić jako domyślny klikając przycisk Ustaw jako domyślny.

Na liście wyboru zestawu filtrów możesz wybrać jeden z predefiniowanych, publicznych lub swój filtr wcześniej zapisany.

Po wybraniu zestawu i kliknięciu na przycisku Wybierz zestaw filtrów zostanie wczytany i wyświetlony.

Wybrany zestaw możesz usunąć klikając na przycisku Usuń wybrany zestaw filtrów - zostaniesz poproszony o potwierdzenie usunięcia.

Kliknięcie przycisku Zapisz kryteria zostanie wyświetlone okienko gdzie będziesz mógł wpisać nazwę nowego zestawu filtrów, lub wybrać już wcześniej zapisany filtr i go nadpisać.

Przy zapisywaniu możesz również dodać opis oraz zaznaczyć ptaszek przy opcji Zaznacz to pole jeżeli chcesz aby ta selekcja była publiczna - dzięki temu inni użytkownicy będą mogli skorzystać z Twojego filtru spółek.

Tak wygląda formularz wybierania zestawu filtrów:

Każdy z dostępnych zestawów filtrów (Twój, predefiniowany lub publiczny) możesz ustawić jako domyślny klikając przycisk Ustaw jako domyślny.

Na liście wyboru zestawu filtrów możesz wybrać jeden z predefiniowanych, publicznych lub swój filtr wcześniej zapisany.

Po wybraniu zestawu i kliknięciu na przycisku Wybierz zestaw filtrów zostanie wczytany i wyświetlony.

Wybrany zestaw możesz usunąć klikając na przycisku Usuń wybrany zestaw filtrów - zostaniesz poproszony o potwierdzenie usunięcia.

Kliknięcie przycisku Zapisz kryteria zostanie wyświetlone okienko gdzie będziesz mógł wpisać nazwę nowego zestawu filtrów, lub wybrać już wcześniej zapisany filtr i go nadpisać.

Przy zapisywaniu możesz również dodać opis oraz zaznaczyć ptaszek przy opcji Zaznacz to pole jeżeli chcesz aby ta selekcja była publiczna - dzięki temu inni użytkownicy będą mogli skorzystać z Twojego filtru spółek.

Tak wygląda formularz wybierania zestawu filtrów:

Filtry spółek

Filtry spółek

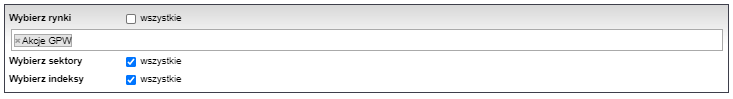

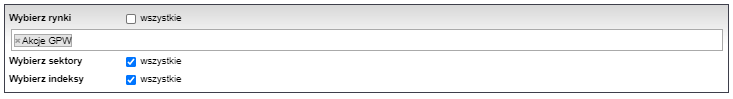

Pierwszym filtrem, który możesz zastosować jest wybranie grupy spółek, które Cię interesują. W tym miejscu możesz np. wybrać, że interesują Cię tylko spółki w indeksu WIG20, lub tylko spółki z branży gier wideo.

Możesz dokonać wyboru z pomocą trzech kategorii:

rynku (GPW lub New Connect),

rynku (GPW lub New Connect),

sektora (Energia, Chemia, Informatyka itd.),

sektora (Energia, Chemia, Informatyka itd.),

indeksu (WIG-BANKI, mWIG40, WIG-PALIWA itp).

indeksu (WIG-BANKI, mWIG40, WIG-PALIWA itp).

Wszystkie powyższe filtry są filtrami wielowyboru, co oznacza, że możesz zaznaczyć kilka indeksów i/lub sektorów.

Wybór kategorii w kilku filtrach działa łącznie, czyli wybierając np. GPW z kategorii Rynek i Gry video (NC) z kategorii Sektor nie otrzymasz żadnych wyników bo zbiory GPW i Gry video (NC) nie mają części wspólnej.

Tak wyglądają filtry spółek:

Możesz dokonać wyboru z pomocą trzech kategorii:

rynku (GPW lub New Connect),

rynku (GPW lub New Connect), sektora (Energia, Chemia, Informatyka itd.),

sektora (Energia, Chemia, Informatyka itd.), indeksu (WIG-BANKI, mWIG40, WIG-PALIWA itp).

indeksu (WIG-BANKI, mWIG40, WIG-PALIWA itp).Wszystkie powyższe filtry są filtrami wielowyboru, co oznacza, że możesz zaznaczyć kilka indeksów i/lub sektorów.

Wybór kategorii w kilku filtrach działa łącznie, czyli wybierając np. GPW z kategorii Rynek i Gry video (NC) z kategorii Sektor nie otrzymasz żadnych wyników bo zbiory GPW i Gry video (NC) nie mają części wspólnej.

Tak wyglądają filtry spółek:

Filtrowanie wskaźników

Filtrowanie wskaźników

To jest najważniejsza cześć narzędzia. W tym miejscu wybierasz wskaźniki oraz podajesz warunki jakie musi spełniać spółka, żeby znalazła się na liście wyników.

Nowy wskaźnik możesz dodać klikając na przycisku Dodaj kryterium.

W tabelce ze wskaźnikami zostanie dodany nowy wiersz, w którym musisz:

wybrać wskaźnik - są one podzielone na grupy, a więcej o dostępnych wskaźnikach przeczytasz w sekcji Wskaźniki,

wybrać wskaźnik - są one podzielone na grupy, a więcej o dostępnych wskaźnikach przeczytasz w sekcji Wskaźniki,

wybrać warunek,

wybrać warunek,

wartość dla wybranego warunku,

wartość dla wybranego warunku,

waga dla obliczenia rankingu,

waga dla obliczenia rankingu,

okres za jaki warunek musi być spełniony.

okres za jaki warunek musi być spełniony.

Kryterium

Po wybraniu wskaźnika zostanie zmieniona jednostkach przy polu Wartość, a najeżdżając myszką na ikonce możesz przeczytać co dany wskaźnik oznacza.

możesz przeczytać co dany wskaźnik oznacza.

Warunek

Możesz wybrać jeden z siedmiu warunków:

większy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż podana wartość,

większy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż podana wartość,

większy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy lub równy podanej wartości,

większy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy lub równy podanej wartości,

mniejszy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż podana wartość,

mniejszy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż podana wartość,

mniejszy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy lub równy podanej wartości,

mniejszy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy lub równy podanej wartości,

równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie równy podanej wartości,

równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie równy podanej wartości,

więcej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 20% spółek o największej kapitalizacji),

więcej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 20% spółek o największej kapitalizacji),

mniej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 80% spółek o najmniejszej kapitalizacji),

mniej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 80% spółek o najmniejszej kapitalizacji),

Wartość

W tym polu podajesz wartość dla wybranego warunku. Jednostka jest podana za polem do wpisania wartości i zależy od wybranego wskaźnika i warunku.

Waga

Wartość może przyjmować wartości z zakresu od -10 do 10.

Zmiana wartości w tym polu z "1" na większą spowoduje, że waga wskaźnika w wyliczeniu wartości rankingu będzie większa niż innych wskaźników.

Wpisanie wartości równej zero spowoduje, że współczynnik nie będzie brany pod uwagę przy wyliczaniu rankingu.

Wpisanie wartości mniejszej niż zero spowoduje, że wskaźnik wpłynie na ranking z odwrotną kolejnością niż domyślne, czyli np. kapitalizacja domyślnie jest im większa tym lepsza, podanie -1 spowoduje, że kapitalizacja będzie im większa tym gorsza.

Więcej o tym jak jest liczony ranking znajdziesz w sekcji Ranking - jak jest liczony

Okres

Współczynniki są wyliczane na koniec każdego kwartału. Dla narastających danych finansowych są wyliczane jako suma dla czterech poprzednich kwartałów.

To pole wyboru spowoduje, że spółka znajdzie się liście wyników tylko wówczas gdy warunek będzie spełniony dla:

wybranej liczby poprzedzających kwartałów gdy wybierzesz okres 1-4 kwartałów,

wybranej liczby poprzedzających kwartałów gdy wybierzesz okres 1-4 kwartałów,

wybranej liczby poprzedzających lat (dla ostatniego kwartału roku obrotowego) gdy wybierzesz okres w latach.

wybranej liczby poprzedzających lat (dla ostatniego kwartału roku obrotowego) gdy wybierzesz okres w latach.

Wykres

Zaczadzenie checkboxa spowoduje wyświetlenie wykresów dla wskaźnika w sekcji Wykresy

Każdy ze wskaźników możesz wybrać kilka razy dzięki czemu możesz np. wybrać spółki z kapitalizacją większą niż 80% spółek i zarazem mniejszą niż 90% spółek.

Więcej informacji o dostępnych wskaźnikach znajdziesz w sekcji Wskaźniki poniżej.

Pod tabelką znajdziesz również przyciski, za pomocą których możesz usunąć wszystkie współczynniki, zapisać zestaw filtrów.

Klikając na ikonce możesz usunąć wybrany współczynnik.

możesz usunąć wybrany współczynnik.

Aby zastosować zestaw filtrów i wyświetlić wynik selekcji wciśnij przycisk Zastosuj.

Tak wygląda przykładowa tabelka ze wskaźnikami i warunkami:

Nowy wskaźnik możesz dodać klikając na przycisku Dodaj kryterium.

W tabelce ze wskaźnikami zostanie dodany nowy wiersz, w którym musisz:

wybrać wskaźnik - są one podzielone na grupy, a więcej o dostępnych wskaźnikach przeczytasz w sekcji Wskaźniki,

wybrać wskaźnik - są one podzielone na grupy, a więcej o dostępnych wskaźnikach przeczytasz w sekcji Wskaźniki, wybrać warunek,

wybrać warunek, wartość dla wybranego warunku,

wartość dla wybranego warunku, waga dla obliczenia rankingu,

waga dla obliczenia rankingu, okres za jaki warunek musi być spełniony.

okres za jaki warunek musi być spełniony.Kryterium

Po wybraniu wskaźnika zostanie zmieniona jednostkach przy polu Wartość, a najeżdżając myszką na ikonce

Warunek

Możesz wybrać jeden z siedmiu warunków:

większy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż podana wartość,

większy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż podana wartość, większy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy lub równy podanej wartości,

większy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy lub równy podanej wartości, mniejszy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż podana wartość,

mniejszy niż - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż podana wartość, mniejszy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy lub równy podanej wartości,

mniejszy lub równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy lub równy podanej wartości, równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie równy podanej wartości,

równy - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie równy podanej wartości, więcej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 20% spółek o największej kapitalizacji),

więcej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie większy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 20% spółek o największej kapitalizacji), mniej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 80% spółek o najmniejszej kapitalizacji),

mniej niż % spółek - spółka znajdzie się na liście wyników wówczas gdy wybrany wskaźnik będzie mniejszy niż dla podanej w procentach ilości spółek z grupy spełniającej warunki Flirtów spółek (np. wybierając Kapitalizację i wpisując wartość 80% na liście pojawi się 80% spółek o najmniejszej kapitalizacji),Wartość

W tym polu podajesz wartość dla wybranego warunku. Jednostka jest podana za polem do wpisania wartości i zależy od wybranego wskaźnika i warunku.

Waga

Wartość może przyjmować wartości z zakresu od -10 do 10.

Zmiana wartości w tym polu z "1" na większą spowoduje, że waga wskaźnika w wyliczeniu wartości rankingu będzie większa niż innych wskaźników.

Wpisanie wartości równej zero spowoduje, że współczynnik nie będzie brany pod uwagę przy wyliczaniu rankingu.

Wpisanie wartości mniejszej niż zero spowoduje, że wskaźnik wpłynie na ranking z odwrotną kolejnością niż domyślne, czyli np. kapitalizacja domyślnie jest im większa tym lepsza, podanie -1 spowoduje, że kapitalizacja będzie im większa tym gorsza.

Więcej o tym jak jest liczony ranking znajdziesz w sekcji Ranking - jak jest liczony

Okres

Współczynniki są wyliczane na koniec każdego kwartału. Dla narastających danych finansowych są wyliczane jako suma dla czterech poprzednich kwartałów.

To pole wyboru spowoduje, że spółka znajdzie się liście wyników tylko wówczas gdy warunek będzie spełniony dla:

wybranej liczby poprzedzających kwartałów gdy wybierzesz okres 1-4 kwartałów,

wybranej liczby poprzedzających kwartałów gdy wybierzesz okres 1-4 kwartałów, wybranej liczby poprzedzających lat (dla ostatniego kwartału roku obrotowego) gdy wybierzesz okres w latach.

wybranej liczby poprzedzających lat (dla ostatniego kwartału roku obrotowego) gdy wybierzesz okres w latach.Wykres

Zaczadzenie checkboxa spowoduje wyświetlenie wykresów dla wskaźnika w sekcji Wykresy

Każdy ze wskaźników możesz wybrać kilka razy dzięki czemu możesz np. wybrać spółki z kapitalizacją większą niż 80% spółek i zarazem mniejszą niż 90% spółek.

Więcej informacji o dostępnych wskaźnikach znajdziesz w sekcji Wskaźniki poniżej.

Pod tabelką znajdziesz również przyciski, za pomocą których możesz usunąć wszystkie współczynniki, zapisać zestaw filtrów.

Klikając na ikonce

możesz usunąć wybrany współczynnik.

możesz usunąć wybrany współczynnik.Aby zastosować zestaw filtrów i wyświetlić wynik selekcji wciśnij przycisk Zastosuj.

Tak wygląda przykładowa tabelka ze wskaźnikami i warunkami:

Wskaźniki

Wskaźniki

W skanerze zaimplementowanych jest ponad 100 współczynników. Dodanie kolejnych współczynników jest dość łatwe i szybkie więc jeżeli Ci jakiegoś brakuje to pisz.

Dane finansowe spółek dostarcza: Quant Research sp. z o.o.

Dla spółek z rynku głównego GPW wyniki finansowe powinny pojawić się maksymalnie w ciągu dwóch dni po ich publikacji.

Dla spółek z rynku NewConnect wyniki finansowe powinny pojawić się maksymalnie w ciągu czterech dni po ich publikacji.

Współczynniki uwzględniające cenę rynkową są liczone na podstawie:

dla raportów historycznych - ceny zamknięcia z ostatniego dnia sesyjnego w kwartale, za który jest raport,

dla raportów historycznych - ceny zamknięcia z ostatniego dnia sesyjnego w kwartale, za który jest raport,

dla ostatniego opublikowanego raportu - ceny zamknięcia z ostatniego dnia sesyjnego - w związku z tym np. Cena/Zysk dla ostatniego raportu kwartalnego będzie się zmieniała każdego dnia, a po publikacji wyników za kolejny kwartał zostanie policzona po cenie zamknięcia z ostatniego dnia sesyjnego kwartału.

dla ostatniego opublikowanego raportu - ceny zamknięcia z ostatniego dnia sesyjnego - w związku z tym np. Cena/Zysk dla ostatniego raportu kwartalnego będzie się zmieniała każdego dnia, a po publikacji wyników za kolejny kwartał zostanie policzona po cenie zamknięcia z ostatniego dnia sesyjnego kwartału.

Współczynniki są podzielone na grupy:

Bilans,

Bilans,

Dywidenda,

Dywidenda,

Na akcję,

Na akcję,

Rachunek przepływów,

Rachunek przepływów,

Rachunek wyników,

Rachunek wyników,

Stabilność,

Stabilność,

Wielkość,

Wielkość,

Wycena,

Wycena,

Wzrost,

Wzrost,

Zyskowność.

Zyskowność.

Poniżej najdziesz opis współczynników.

Kapitalizacja, kategoria: Wielkość, jednostka: tys., więcej=lepiej

Pokazuje jaka jest wartość rynkowa spółki liczona iloczynem ceny akcji i liczby wszystkich akcji.

EV (Wartość spółki), kategoria: Wielkość, jednostka: tys., więcej=lepiej

Pokazuje wartość ekonomiczna spółki mierzoną teoretyczną ceną przejęcia całej firmy. EV = Kapitalizacja + wszystkie zobowiązania(długi) - środki pieniężne i lokaty. Przejmując spółkę przejmujemy jej zobowiązania, dodajemy więc je do ceny, gotówkę i inwestycje krótkoterminowe spółki możemy szybko odzyskać po przejęciu więc je odejmujemy od kapitalizacji.

P/E (Cena/Zysk), kategoria: Wycena, mniej=lepiej

Pokazuje ile razy więcej kosztuje akcja w stosunku do zysku netto na jedną akcję jaki w ostatnich 4 kwartałach spółka wypracowała, im mniej tym lepiej.

Earnings yield (Zysk/Cena), kategoria: Wycena, więcej=lepiej

Odwrotność wskaźnika C/Z. Zysk przypadający na akcję, dzielony przez aktualną cenę akcji. Im więcej tym lepiej.

CAPE (Shiller P/E), kategoria: Wycena, mniej=lepiej

CAPE (C/Z Shillera) jest podobny do wskaźnika Cena/Zysk. Różnica jest taka, że CAPE zamiast uwzględniać zysk spółki za ostatni rok, bazuje na średnim zysku za ostatnie 10 lat. Zysk za kojne lata jest również korygowany o wskaźnik inflacji. Wskaźnik ten opiera się na długoterminowych danych finansowych dzięki czemu nie jest uzależniony od tego, w jakiej akurat fazie cyklu koniunkturalnego znajduje się gospodarka.

P/BV (Cena/Kapitał własny), kategoria: Wycena, mniej=lepiej

Pokazuje ile razy więcej kosztuje akcja w stosunku do majątku własnego spółki przypadającego na tą akcje, im mniej tym lepiej.

PEG (EPS 5 lat), kategoria: Wycena, mniej=lepiej

(P/E) / oczekiwana średnia dynamika wzrostu zysku netto na akcję(EPS). Oczekiwana średnia dynamika wzrostu EPS wyliczona jest z historycznego wzrost EPS z okresu ostatnich 5 lat. PEG > 1 wskazuje na przewartościowaną spółkę. Wskaźnik zakłada że każdej jednostce P/E powinien odpowiadać 1% wzrostu EPS. Im niższy PEG tym lepszy bo tym mniej inwestor płaci za każdą jednostkę wzrostu zysku na akcje.

EV/EBIT, kategoria: Wycena, mniej=lepiej

Pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż jej zysk operacyjny wypracowany z ostatnich 4 kwartałów. Im mniej tym lepiej. Umożliwia porównanie efektywności spółek w zakresie operacyjnym. Umożliwia porównywanie firm o różnym poziomie zadłużenia (dźwigni finansowej). Można go stosować dla spółek, które generują przejściowo straty lub są opodatkowane różnymi stopami podatku dochodowego.

EV/EBITDA, kategoria: Wycena, mniej=lepiej

Pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż jej zysk operacyjny powiększony o amortyzację, wypracowany w ostatnich 4 kwartałach. Im mniej tym lepiej. Umożliwia porównywanie spółek posiadających znaczny majątek trwały, wymagających dużych nakładów inwestycyjnych, o długim okresie zwrotu, np. spółki telekomunikacyjne czy energetyczne. Amortyzacja i różne sposoby opodatkowanie nie zniekształcają obrazu spółki. Umożliwia porównywanie firm o różnym poziomie zadłużenia (dźwigni finansowej). Dobry dla spółek, które generują straty netto lub na poziomie zysku operacyjnego.

EV/EBT, kategoria: Wycena, mniej=lepiej

Pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż jej zysk brutto tj. przed opodatkowaniem wypracowany z ostatnich 4 kwartałów. Im mniej tym lepiej. Umożliwia porównanie efektywności spółek przy wyeliminowaniu zniekształceń wynikających z różnych form opodatkowania, przesunięć i zdarzeń jednorazowych dotyczących podatku dochodowego.

EV/przepływy operacyjne, kategoria: Wycena, mniej=lepiej

Pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż jej przepływy pieniężne (gotówka) uzyskana z działalności operacyjnej w ostatnich 4 kwartałach. Im mniejsza wartość wskaźnika tym lepiej. Umożliwia porównanie efektywności spółek w zakresie generowania gotówki z ich działalności operacyjnej.

EV/FreeCaschFlow, kategoria: Wycena, mniej=lepiej

Pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż jej całkowite przepływy pieniężne czyli gotówka uzyskana z działalności operacyjnej, inwestycyjnej i finansowej w ostatnich 4 kwartałach. Umożliwia porównanie efektywności spółek w zakresie generowania gotówki.

EV/Kapitalizację, kategoria: Wycena, mniej=lepiej

Pokazuje pokazuje ile razy większa jest teoretyczna cena przejęcia całej spółki niż je kapitalizacja czyli obecna wartość rynkowa. Im mniejsza wartość wskaźnika tym lepiej.

Kapitał własny/aktywa trwałe, kategoria: Wycena, mniej=lepiej

Wskaźnik pokrycia majątku im bardziej wskaźnik przekracza 100% tym wyższa zdolność firmy do spłaty zadłużenia.

PEG(EPS 1 rok), kategoria: Wycena, mniej=lepiej

(P/E) / oczekiwana średnia dynamika wzrostu zysku netto na akcję(EPS). Oczekiwana średnia dynamika wzrostu EPS wyliczona jest z historycznego wzrost EPS z okresu ostatniego roku. PEG > 1 wskazuje na przewartościowaną spółkę. Wskaźnik zakłada że każdej jednostce P/E powinien odpowiadać 1% wzrostu EPS. Im niższy PEG tym lepszy bo tym mniej inwestor płaci za każdą jednostkę wzrostu zysku na akcje.

PEG(EPS 3 lata), kategoria: Wycena, mniej=lepiej

(P/E) / oczekiwana średnia dynamika wzrostu zysku netto na akcję(EPS). Oczekiwana średnia dynamika wzrostu EPS wyliczona jest z historycznego wzrost EPS z okresu ostatnich 3 lat. PEG > 1 wskazuje na przewartościowaną spółkę. Wskaźnik zakłada że każdej jednostce P/E powinien odpowiadać 1% wzrostu EPS. Im niższy PEG tym lepszy bo tym mniej inwestor płaci za każdą jednostkę wzrostu zysku na akcje.

Price to Sales to Growth (PSG), kategoria: Wycena, mniej=lepiej

To wskaźnik, który porównuje wycenę rynkową spółki względem jej zysku operacyjnego oraz tempa jego wzrostu. Wskaźnik PSG pomaga ocenić, czy wycena rynkowa spółki jest uzasadniona jej wynikami operacyjnymi i perspektywami wzrostu. Niższa wartość wskaźnika PSG jest korzystna, ponieważ może oznaczać, że: spółka jest niedowartościowana względem swojego zysku operacyjnego i jego wzrostu lub tempo wzrostu przychodów jest wysokie w stosunku do wyceny rynkowej. Wyższa wartość PSG może sugerować, że: spółka jest przewartościowana (cena akcji jest wysoka względem jej wzrostu przychodów) lub że tempo wzrostu przychodów jest niskie w stosunku do ceny. Wartość około 1,0 może być uznawana za neutralną – sugeruje, że cena rynkowa odpowiada wzrostowi operacyjnemu spółki. Wartość < 1,0 – spółka może być niedowartościowana (potencjalna okazja inwestycyjna). Wartość > 1,0 – spółka może być przewartościowana (wymaga ostrożności).

Price to EBIT to Growth ratio (P/EBIT-G), kategoria: Wycena, mniej=lepiej

To wskaźnik, który porównuje wycenę rynkową spółki względem jej zysku operacyjnego oraz tempa jego wzrostu. Wskaźnik P/EBIT-G pomaga ocenić, czy wycena rynkowa spółki jest uzasadniona jej wynikami operacyjnymi i perspektywami wzrostu. Niższa wartość wskaźnika P/EBIT-G jest korzystna, ponieważ może oznaczać, że: spółka jest niedowartościowana względem swojego zysku operacyjnego i jego wzrostu lub tempo wzrostu EBIT jest wysokie w stosunku do wyceny rynkowej. Wyższa wartość P/EBIT-G może sugerować, że: spółka jest przewartościowana (cena akcji jest wysoka względem jej wzrostu EBIT) lub że tempo wzrostu EBIT jest niskie w stosunku do ceny. Wartość około 1,0 może być uznawana za neutralną – sugeruje, że cena rynkowa odpowiada wzrostowi operacyjnemu spółki. Wartość < 1,0 – spółka może być niedowartościowana (potencjalna okazja inwestycyjna). Wartość > 1,0 – spółka może być przewartościowana (wymaga ostrożności).

Dynamika przychodów Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % wzrostu przychodów ze sprzedaży spółki w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza że spółka traci rynek.

Dynamika zysku operacyjnego Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza, spadek marży brutto oznacza też, że spółka obniża ceny albo/i koszty zmienne rosną szybciej niż ceny sprzedaży produktów.

Dynamika EBIT Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej) czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika EBITDA Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku brutto Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku netto Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku netto czyli zysku uwzględniającego wszystkie koszty. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika przychodów na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % przychodów ze sprzedaży przypadającą na jedną akcję w wybranym okresie. Im większa tym lepsza.

Dynamika zysku brutto ze sprzedaży na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie przypadających na jedną akcję. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika EBIT na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej)przypadającego na jedną akcję, czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza.

Dynamika EBITDA na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie przypadającego na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku brutto na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku netto na akcję Y/Y, kategoria: Wzrost, jednostka: %, więcej=lepiej

pokazuje dynamikę w % zysku netto przypadającego na jedną akcję czyli jest to zysk uwzględniający wszystkie koszty jakie ponosi firma oraz koszty akcjonariuszy - rozwodnienia kapitału w skutek ewentualnych nowych emisji akcji. Im wyższa dynamika tym lepsza.

Dynamika przychodów Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % wzrostu przychodów ze sprzedaży spółki w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza że spółka traci rynek.

Dynamika zysku brutto ze sprzedaży Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza, spadek marży brutto oznacza też, że spółka obniża ceny albo/i koszty zmienne rosną szybciej niż ceny sprzedaży produktów.

Dynamika EBIT Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej) czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika EBITDA Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku brutto Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku netto Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku netto czyli zysku uwzględniającego wszystkie koszty. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika przychodów na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % przychodów ze sprzedaży przypadającą na jedną akcję w wybranym okresie. Im większa tym lepsza.

Dynamika zysku brutto ze sprzedaży na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie przypadających na jedną akcję. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika EBIT na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej)przypadającego na jedną akcję, czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza.

Dynamika EBITDA na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie przypadającego na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku brutto na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku netto na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

pokazuje dynamikę w % zysku netto przypadającego na jedną akcję czyli jest to zysk uwzględniający wszystkie koszty jakie ponosi firma oraz koszty akcjonariuszy - rozwodnienia kapitału w skutek ewentualnych nowych emisji akcji. Im wyższa dynamika tym lepsza.

Dynamika przychodów Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % wzrostu przychodów ze sprzedaży spółki w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza że spółka traci rynek.

Dynamika zysku brutto ze sprzedaży Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza, spadek marży brutto oznacza też, że spółka obniża ceny albo/i koszty zmienne rosną szybciej niż ceny sprzedaży produktów.

Dynamika EBIT Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej) czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika EBITDA Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) operacyjnej oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku brutto Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika zysku netto Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku netto czyli zysku uwzględniającego wszystkie koszty. Im wyższa tym lepsza. Ujemna oznacza spadek marży (rentowności) oznacza też, że spółka albo obniża ceny wyrobów albo/i traci kontrolę nad kosztami.

Dynamika przychodów na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % przychodów ze sprzedaży przypadającą na jedną akcję w wybranym okresie. Im większa tym lepsza.

Dynamika zysku brutto ze sprzedaży na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto ze sprzedaży czyli przychodów pomniejszonych o koszty sprzedaży produktów, towarów i materiałów w wybranym okresie przypadających na jedną akcję. Czyli dynamikę zysku ze sprzedaży pomniejszonego o koszty zmienne w wybranym okresie przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika EBIT na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku z działalności operacyjnej (podstawowej)przypadającego na jedną akcję, czyli uwzględnia koszty sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe ponoszone przez spółkę w wybranym okresie. Im wyższa tym lepsza.

Dynamika EBITDA na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku operacyjnego czyli zysku z pominięciem kosztów amortyzacji, finansowych i podatkowych w wybranym okresie przypadającego na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku brutto na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

Pokazuje dynamikę w % zysku brutto czyli zysku uwzględniającego wszystkie koszty poza podatkiem przypadające na jedną akcję. Im wyższa tym lepsza.

Dynamika zysku netto na akcję Q/Q - dane roczne, kategoria: Wzrost, jednostka: %, więcej=lepiej

pokazuje dynamikę w % zysku netto przypadającego na jedną akcję czyli jest to zysk uwzględniający wszystkie koszty jakie ponosi firma oraz koszty akcjonariuszy - rozwodnienia kapitału w skutek ewentualnych nowych emisji akcji. Im wyższa dynamika tym lepsza.

Marża zysku operacyjnego, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(Zysk na działalności operacyjnej/przychody) w %. Pokazuje rzeczywiste możliwości osiągania zysku przez spółkę na podstawowej działalności (operacyjnej) czyli takiej która uwzględnia koszt sprzedaży, koszty ogólnego zarządu oraz pozostałe koszty i przychody operacyjne, ale pomija koszty finansowe i podatkowe. Im większa marża tym lepiej.

Marża zysku brutto, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(Zysk brutto (przed podatkiem)/przychody) w %. Główną cechą tego wskaźnika jest uwzględnianie całości osiągniętych zysków oraz niezależność od stopy podatkowej. Na jego wartość mają więc również wpływ czynniki okazjonalne, np. przychód z działalności finansowej czy zyski i straty nadzwyczajne. Im większa marża tym lepiej.

Marża zysku netto, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(Zysk netto/przychody) w %. Pokazuje jak dużą możliwość generowania zysku ma przedsiębiorstwo i pośrednio jak dobrą kondycję finansową. Właśnie wartość tego wskaźnika w przeważającym stopniu decyduje czy przedsiębiorstwo możemy określić jako rentowne lub nie Im większa marża tym lepiej.

Marża zysku netto jednostki dominującej, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(Zysk netto jednostki domunującej/przychody) w %. Pokazuje jak dużą możliwość generowania zysku ma przedsiębiorstwo i pośrednio jak dobrą kondycję finansową. Właśnie wartość tego wskaźnika w przeważającym stopniu decyduje czy przedsiębiorstwo możemy określić jako rentowne lub nie Im większa marża tym lepiej.

Marża przepływów operacyjnych, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(przepływy pieniężne(gotówka) uzyskane z działalności operacyjnej/ przychody) w %. Pokazuje czy jak dużą możliwość (rentowność) generowania gotówki z działalności podstawowej (operacyjnej) ma spółka w stosunku do przychodów ze sprzedaży. Im większa tym lepsza.

Marża FreeCashFlow, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(całkowite przepływy pieniężne czyli gotówka uzyskana z działalności operacyjnej, inwestycyjnej i finansowej / przychody) w %. Pokazuje czy jak dużą możliwość (rentowność) generowania gotówki ma spółka na swojej sprzedaży.

ROE, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(zysk netto/średni kapitał własny w okresie)w %. Pokazuje stopę zwrotu (rentowność) z kapitałów (majątku) własnego spółki . Im większa tym lepiej. Powinna uwzględniać premię za ryzyko i być wyższa niż oprocentowanie lokat i obligacji. W przeciwnym razie lepiej nie ponosić ryzyka , spieniężyć majątek firmy i ulokować w bezpiecznych instrumentach pieniężnych. Jego niska, choć dodatnia, wartość może być spowodowana słabą rentownością, ale również niewielkim zadłużeniem firmy. Tak więc jego wartości należy interpretować przynajmniej w porównaniu ze „stopniem zadłużenia” firmy.

ROA, kategoria: Zyskowność, jednostka: %, więcej=lepiej

(zysk netto/średni wartość aktywów w okresie)w %. Pokazuje stopę zwrotu (rentowność) z całego majątku jakim zarządza spółka czyli z jej własnego i obcego (pożyczonego). Im większa tym lepiej. Powinna uwzględniać premię za ryzyko i być wyższa niż oprocentowanie lokat i obligacji a w szczególności od oprocentowania kredytów zaciągniętych przez spółkę, w przeciwnym razie spółka nie powinna ponosić ryzyka związanego z jej kredytami.

ROI, kategoria: Zyskowność, jednostka: %, więcej=lepiej

Wskaźnik rentowność inwestycji (Return on investment) jest relacją zysku operacyjnego (EBIT) z ostatnich 12 miesięcy, do średniej wielkości aktywów (Assets) w tym okresie. Stopa zysku pozwala ocenić dochodowość podstawowej działalności przedsiębiorstwa. Im wartość tego wskaźnika jest wyższa, tym większa jest efektywność gospodarowania majątkiem w przedsiębiorstwie. Porównywać z innymi spółkami branży i średnią wartością dla branży.

ROIC, kategoria: Zyskowność, jednostka: %, więcej=lepiej

Wskaźnik zwrot na zainwestowanym kapitale (ROIC) jest relacją zysku operacyjny po opodatkowaniu z ostatnich 12 miesięcy, do kapitału zainwestowanego (kapitał własny jednostki dominującej powiększony o zadłużenie finansowe netto) w tym okresie. Wskaźnik ten informuje, jak skutecznie podmiot gospodarczy wykorzystuje zainwestowane pieniądze do generowania zysków, czyli jaka jest efektywność (rentowność) zainwestowanego w przedsiębiorstwie kapitału. Jest wskaźnikiem stymulatywnym, czyli im większa jego wartość, tym lepiej. Porównywać z innymi spółkami branży i średnią wartością dla branży.

ROCE, kategoria: Zyskowność, jednostka: %, więcej=lepiej

Rentowność kapitału zaangażowanego (Return On Capital Employed). jest stosunkiem zysku operacyjnego z ostatnich 12 miesięcy do przeciętnego stanu kapitału stałego w tym okresie, czyli kapitału zaangażowanego przez właścicieli przedsiębiorstwa i długoterminowych wierzycieli. Obrazuje wielkość zysku netto wygospodarowanego przez przedsiębiorstwa, przypadającego na jednostkę zaangażowanych kapitałów własnych. Brak jest wartości granicznych – powinien być dodatni i jak najwyższy. Porównywać z innymi spółkami branży i średnią wartością dla branży.

Marża EBITDA, kategoria: Zyskowność, jednostka: %, więcej=lepiej

Jest to marża jaką generuje przedsiębiorstwo na sprzedaży produktów, towarów, materiałów oraz usług i robót w ostatnich 12 miesiącach po uwzględnieniu kosztów produkcji, sprzedaży i zarządu.

Marża na sprzedaży, kategoria: Zyskowność, jednostka: %, więcej=lepiej

Jest to marża jaką generuje przedsiębiorstwa z działalności operacyjnej po uwzględnieniu amortyzacji w ostatnich 12 miesiącach.

Pokrycie majątku kapitałem własnym - złota reguła finansowa, kategoria: Stabilność, więcej=lepiej

(kapitał własny/aktywa trwałe) w %. Pokazuje w jaki stopniu majątek trwały firmy sfinansowany środkami własnymi , Im bardziej wskaźnik przekracza 100% tym wyższa zdolność firmy do spłaty zadłużenia, poniżej 100% oznacza że firma jest niebezpiecznie zadłużona bo nie tylko środki obrotowe ale częściowo aktywa trwałe finansuje długiem, niebezpieczeństwo to dotyczy głownie firm o niskich marżach.

Stopa zadłużenia, kategoria: Stabilność, jednostka: %, mniej=lepiej

((zobowiązania+rezerwy)/aktywa) w %. Powyżej 50% robi się niebezpiecznie bo dyskusyjne jest finansowanie ponad połowy majątku firmy długiem.

Płynność bieżąca, kategoria: Stabilność, więcej=lepiej

(majątek obrotowy z rozliczeniami międzyokresowymi czynnymi (zaliczki)/ zobowiązania krótkoterminowe). Płynność bieżąca to zdolność do regulowania bieżących zobowiązań za idealne minimum uznaje się 2 poniżej 2 jest gorzej.

Płynność szybka, kategoria: Stabilność, więcej=lepiej

(majątek obrotowy - zapasy / zobowiązania krótkoterminowe). Płynność szybka pokazuje siłę finansową firmy poprzez jej zdolność do błyskawicznego regulowania bieżących zobowiązań wskaźnik ten nie powinien być mniejszy od 1.

Płynność gotówkowa, kategoria: Stabilność, więcej=lepiej

(gotówka / zobowiązania krótkoterminowe). Wskaźnik płynności gotówkowej (Cash ratio) jest to stosunek inwestycji krótkoterminowych (gotówki w kasie i na rachunkach bankowych) do zobowiązań krótkoterminowych spółki. Ocenia on zdolność przedsiębiorstwa do regulowania bieżących zobowiązań w krótkim okresie. W teorii przyjęto, ze wartość tego wskaźnika powinna oscylować w granicach 0.10 - 0.20.

Zobowiązania/aktywa, kategoria: Stabilność, mniej=lepiej

Stopa zadłużenia powyżej 50% - robi się niebezpiecznie bo dyskusyjne jest finansowanie ponad połowy majątku firmy długiem.

Zysk na akcję (EPS), kategoria: Na akcję, więcej=lepiej

Wskaźnik EPS (Earnings Per Share) jest to stosunek zysku netto przypadającego na Akcjonariuszy jednostki dominującej wypracowanego w okresie ostatnich 12 miesięcy do ilości wyemitowanych akcji. Wskaźnik ten informuje, ile zysku netto przypada na jedną akcję, tym samym ile zysku wypracował zainwestowany przez nich kapitał.

Gotówka na akcję, kategoria: Na akcję, jednostka: %, więcej=lepiej

((inwestycje krótko terminowe + gotówka)/kapitalizację) w % . Pokazuje jaki % gotówki jest w cenie akcji, ponieważ gotówka może pochodzić z zaciągniętych przez firmę długów należy porównać te kryterium z „dług na akcje” i kryteriami płynności, im więcej gotówki tym bezpieczniejsza inwestycja.

FCF na akcję, kategoria: Na akcję, jednostka: %, więcej=lepiej

((przepływy operacyjne - CAPEX)/kapitalizację) w % . Pokazuje jaki % wolnych przepływów jest w cenie akcji.

Zobowiązania na kapitalizację, kategoria: Na akcję, jednostka: %, mniej=lepiej

((zobowiązania+rezerwy)/kapitalizację) w % . Pokazuje w % ile zobowiązań (długu) jest w cenie akcji , im więcej długu tym większe ryzyko inwestycji.

Płynność na akcję, kategoria: Na akcję, jednostka: %, więcej=lepiej

Pokazuje siłę i bezpieczeństwo finansowe firmy . (Majątek obrotowy i rozliczenia międzyokresowe czynne tzw. zaliczki)- (zobowiązania z rezerwami na zobowiązania)/ kapitalizację Wartości plusowe stanowią o dobrej kondycji odpowiadają wskaźnikowi pokrycia majątku powyżej 100% , informuje ile % ceny akcji stanowi majątek obrotowy (płynny) po wcześniejszym spłaceniu wszystkich zobowiązań (długów) firmy, Wartości ujemne informują ile % ceny akcji to długi firmy , których firma nie jest w stanie spłacić posiadanym majątkiem obrotowym, generowanie na bieżąco wystarczających do obsługi długu zysków może uratować przed bankructwem. Ranking: im większa wartość dodatnia tym lepiej im mniejsza wartość tym gorzej.

Cena/FCF na akcję (P/FCF), kategoria: Na akcję, jednostka: %, mniej=lepiej

Pokazuje ile razy większa jest cena akcji niż przypadająca na nią gotówka (Free Cash Flow) jaką spółka wygenerowała w ostatnim roku obrotowym. Im niższy wskaźnik tym lepiej.

Cena/EBIT na akcję, kategoria: Na akcję, jednostka: %, mniej=lepiej

Pokazuje ile razy większa jest cena akcji niż przypadająca na nią EBIT jaki spółka wygenerowała w ostatnim roku obrotowym. Im niższy wskaźnik tym lepiej.

Cena/Zysk ze sprzedaży (GrossProfit) na akcję, kategoria: Na akcję, jednostka: %, mniej=lepiej

Pokazuje ile razy większa jest cena akcji niż przypadająca na nią zysk ze sprzedaży (GrossProfit) jaki spółka wygenerowała w ostatnim roku obrotowym. Im niższy wskaźnik tym lepiej.

P/R (Cena/Przychód na akcję), kategoria: Na akcję, jednostka: %, mniej=lepiej

Pokazuje ile razy więcej kosztuje akcja w stosunku do przychodu na jedną akcję jaki w ostatnich 4 kwartałach spółka wypracowała, im mniej tym lepiej.

Kapitał własny na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość kapitału własnego na jedną akcję.

Przepływy operacyjne na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość przepływów operacyjnych na jedną akcję.

Przepływy inwestycyjne na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość przepływów inwestycyjnych na jedną akcję.

Przepływy finansowe na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość przepływów finansowych na jedną akcję.

Przepływy netto na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość przepływów netto na jedną akcję.

Przychody ze sprzedaży na akcję, kategoria: Na akcję, więcej=lepiej

Pokazuje jaka jest wartość przychodów ze sprzedaży na jedną akcję.

Zobowiązania na akcję, kategoria: Na akcję, mniej=lepiej

Pokazuje jaka jest wartość zobowiązań na jedną akcję.

Stopa dywidendy, kategoria: Dywidenda, jednostka: %, więcej=lepiej

Pokazuje jaką część obecnej ceny akcji spółka przydzieliła i wypłaciła akcjonariuszom za ostatni rok fiskalny (przeważnie pokrywa się z kalendarzowym). Przy założeniu , że spółka wypłaci za bieżący rok nie mniejszą dywidendę to stopa dywidendy większa niż oprocentowanie lokat i obligacji jest bardzo atrakcyjna. Ranking im więcej tym lepiej.

Stopa wypłaty dywidendy, kategoria: Dywidenda, jednostka: %, więcej=lepiej

Pokazuje jaką część udział wypłaconej dywidendy w osiągniętym przez spółkę zysku. Im wyższa jest stopa wypłaty dywidendy tym więcej z osiągniętego zysku spółka przeznacza na wypłatę dla akcjonariuszy. Z kolei niski wskaźnik często jest wynikiem przeznaczenia znacznej części zysku na cele rozwojowe spółki. Zbyt duża wartość tego wskaźnika może oznaczać jednak "przejadanie" zysków i ograniczanie możliwości inwestycyjnych spółki.

Liczba lat z dywidendami, kategoria: Dywidenda, więcej=lepiej

Liczba lat, za które bez przerw była wypłacona dywidenda.

Shareholder Yield, kategoria: Dywidenda, jednostka: %, więcej=lepiej

Shareholder Yield - Rentowność dla akcjonariuszy to wskaźnik finansowy, który daje inwestorom pełny obraz tego, w jaki sposób firma wykorzystuje swoje przepływy pieniężne do \"nagradzania\" akcjonariuszy. Zamiast skupiać się wyłącznie na dywidendach, rentowność akcjonariuszy uwzględnia również rentowność odkupu akcji i rentowność spłaty długu. Dywidendy to tylko jeden ze sposobów, w jaki firmy mogą nagradzać swoich akcjonariuszy, a wiele z nich decyduje się na inne wykorzystanie przepływów pieniężnych ze względów prawnych lub podatkowych. Jeśli więc szukasz stopy zwrotu, ten wskaźnik jest doskonałą alternatywą dla bardziej popularnego wskaźnika rentowności dywidendy.

Wartość dywidendy na akcję, kategoria: Dywidenda, więcej=lepiej

Wartość dywidendy na akcję.

Zmiana dywidendy Y/Y, kategoria: Dywidenda, jednostka: %, więcej=lepiej

Zmiana wartości dywidendy w stosunku do roku poprzedniego. Jeżeli w roku poprzednim dywidenda nie była wypłacona to będzie to stosunek wartości dywidendy do wartości poprzedniej wypłaconej dywidendy (np. sprzed dwóch lat).

Częstotliwość dywidend , kategoria: Dywidenda, jednostka: %, więcej=lepiej

Częstotliwość dywidend jest wyliczana jako stosunek liczby lat z wypłaconymi dywidendami do liczby dat od debiutu lub za ostatnie 10 lat jeżeli debiut był wcześniej niż 10 lat temu. Np. jeżeli spółka debiutowała 5 lat temu i od tego czasu wypłaciła dywidendę dwa razy to wartość współczynnika wyniesie 40%. Im większa wartość tym lepiej.

Aktywa trwałe, kategoria: Bilans, jednostka: tys., więcej=lepiej

Aktywa jednostki, których czas wykorzystanie w przedsiębiorstwie jest dłuższe niż 12 miesięcy. Korzyści ekonomiczne osiągane z tych aktywów realizowane są w okresie dłuższym niż rok. Należą do nich głównie: wartości niematerialne i prawne, środki trwałe i środki trwałe w budowie, inwestycje długoterminowe, należności długoterminowe oraz długoterminowe rozliczenia międzyokresowe.

Aktywa obrotowe, kategoria: Bilans, jednostka: tys., więcej=lepiej

Aktywa jednostki, których czas wykorzystania jest krótszy niż 12 miesięcy. Korzyści ekonomiczne osiągane z tych aktywów realizowane są w okresie krótszym niż jeden rok. Należą do nich głównie : zapasy, należności krótkoterminowe, inwestycje krótkoterminowe oraz krótkoterminowe rozliczenia międzyokresowe.

Suma bilansowa, kategoria: Bilans, jednostka: tys., więcej=lepiej

Łączna wielkość aktywów (lub pasywów) przedsiębiorstwa. W ujęciu matematycznym, suma aktywów i pasywów zawsze powinna być równa, jednak ich interpretacja jest różna. Aktywa to majątek spółki, pasywa zaś są sposobem sfinansowania tego majątku.

Kapitał własny, kategoria: Bilans, jednostka: tys., więcej=lepiej

Jest to część majątku (sumy bilansowej) przedsiębiorstwa opłaconej z środków własnych. Kapitał własny pochodzić może z wkładów finansowych lub rzeczowych (aporty) właścicieli firmy, powstaje on także wraz z osiąganiem zysków, które nie są dystrybuowane w formie dywidendy. Kapitał własny, jak sama nazwa wskazuje jest własnością spółki, pośrednio także jej akcjonariuszy.

Zobowiązania krótkoterminowe, kategoria: Bilans, jednostka: tys., mniej=lepiej

Jest to część majątku (sumy bilansowej) przedsiębiorstwa opłaconej z środków własnych. Kapitał własny pochodzić może z wkładów finansowych lub rzeczowych (aporty) właścicieli firmy, powstaje on także wraz z osiąganiem zysków, które nie są dystrybuowane w formie dywidendy. Kapitał własny, jak sama nazwa wskazuje jest własnością spółki, pośrednio także jej akcjonariuszy.

Zobowiązania długoterminowe, kategoria: Bilans, jednostka: tys., mniej=lepiej

Wszelkie zobowiązania przedsiębiorstwa, których termin zapadalności jest dłuższy niż 12 miesięcy. Zalicza się tu przede wszystkim długoterminowe kredyty i pożyczki, obligacje i inne zobowiązania z tytułu emisji długoterminowych dłużnych papierów wartościowych oraz zobowiązania długoterminowe inne, np. z tytułu umów cywilnoprawnych czy publicznoprawnych.

Rezerwy i rozliczenia, kategoria: Bilans, jednostka: tys., mniej=lepiej

Rezerwy na zobowiązania tworzy się aby uwzględnić w sprawozdaniu finansowym koszty, które dotyczą danego roku obrachunkowego, ale jeszcze nie powstały, można je jednak przewidzieć z dużym prawdopodobieństwem oraz oszacować ich wielkość. Do rozliczeń międzyokresowych (pasywnych) zalicza się ujemną wartość firmy, przychody przyszłych okresów oraz inne długo- i krótkoterminowe rozliczenia międzyokresowe.

Aktywa obrotowe, kategoria: Bilans, jednostka: tys., więcej=lepiej

Zwane kapitałem obrotowym netto, stanowią nadwyżkę aktywów obrotowych nad zobowiązaniami krótkoterminowymi. Jego obliczanie wynika z faktu, że spółki powinny utrzymywać odpowiedni poziom kapitału obrotowego by zapewnić właściwe relacje między tempem wzrostu firmy, a poziomem majątku obrotowego. Na przykład wzrost sprzedaży powoduje konieczność utrzymywania wyższego poziomu zapasów, a to z kolei określa zapotrzebowanie na środki niezbędne do ich finansowania. Odpowiedni poziom kapitału obrotowego netto pozwala uniknąć: wysokich kosztów pozyskania kapitału na finansowanie bieżącej działalności przedsiębiorstwa oraz strat wynikających z konieczności szybkiej sprzedaży majątku (nawet poniżej ich wartości) w celu pozyskania kapitału na bieżącą działalność firmy.

Zadłużenie netto, kategoria: Bilans, jednostka: tys., mniej=lepiej

Suma wszystkich zobowiązań pomniejszone o inwestycje krótkoterminowe (gotówka oraz instrumenty finansowe krótkoterminowe). Ujemna wartość oznacza nadwyżkę środków pieniężnych nad zobowiązaniami, co może świadczyć o dobrej kondycji finansowej Spółki. Należy jednak zwrócić uwagę na charakter prowadzonej przez nią działalności.

Zadłużenie finansowe netto, kategoria: Bilans, jednostka: tys., mniej=lepiej

Suma wszystkich zobowiązań oprocentowanych (kredyty, pożyczki, obligacje, leasing itp.) pomniejszone o środki pieniężne i pozostałe ekwiwalenty gotówki pozostające do dyspozycji Spółki. Ujemna wartość oznacza nadwyżkę środków pieniężnych nad zobowiązaniami finansowymi, tym samym bardzo dobrą kondycję finansową Spółki. Nie mniej, ważnym jest także charakter działalności Spółki.

Aktywa obrotowe netto (NCAV), kategoria: Bilans, jednostka: tys., więcej=lepiej

Definicję aktywów obrotowych netto (Net Current Asset Value) stworzył i spopularyzował jeden z najbardziej znanych Guru inwestycyjnych, Benjamin Graham. Oblicza się je odejmując od aktywów obrotowych Spółki sumę jej całkowitego zadłużenia. Wskaźnik ten pozwala na bardzo konserwatywną, zakładające że aktywa trwałe w Spółce są nic nie warte, ocenę majątku pozostającego do dyspozycji Akcjonariuszy w przypadku likwidacji przedsiębiorstwa.

Aktywa finansowe, kategoria: Bilans, jednostka: tys., więcej=lepiej

Jest to najbardziej płynna część aktywów obrotowych Spółki, w której skład wchodzi głównie gotówka na rachunku bieżącym, ale także lokaty krótkoterminowe oraz inne papiery wartościowe przeznaczone do zbycia w ciągu najbliższych dwunastu miesięcy.

Przychody ze sprzedaży, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wartość sprzedanych produktów, towarów, materiałów oraz usług i robót przez Spółkę w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Zysk brutto ze sprzedaży, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wynik finansowy wypracowany przez przedsiębiorcę po odjęciu kosztów sprzedanych produktów, towarów i materiałów oraz usług od przychodów ze sprzedaży z tego samego tytułu, w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Zysk operacyjny, EBIT, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

EBIT (Earnings Before Interest and Taxes) wynik finansowy wypracowany przez przedsiębiorcę po uwzględnieniu pozostałych przychodów oraz kosztów operacyjnych w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Zysk brutto, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wynik finansowy wypracowany przez przedsiębiorcę na działalności gospodarczej po uwzględnieniu przychodów i kosztów finansowych oraz pozostałych zysków i strat nadzwyczajnych w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Zysk netto jednostki dominującej, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wynik finansowy jednostki dominującej wypracowany przez przedsiębiorcę na działalności którą prowadzi uwzględniający wydarzenia nadzwyczajne oraz obowiązkowe obciążenia podatkowe w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Zysk netto, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wynik finansowy wypracowany przez przedsiębiorcę na działalności którą prowadzi uwzględniający wydarzenia nadzwyczajne oraz obowiązkowe obciążenia podatkowe w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

EBITDA, kategoria: Rachunek wyników, jednostka: tys., więcej=lepiej

Wynik finansowy wypracowany przez przedsiębiorcę po uwzględnieniu pozostałych przychodów oraz kosztów operacyjnych uwzględniający amortyzację. Jest to zysk operacyjny (EBIT) plus amortyzacja. Obliczany także dla ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Przepływy operacyjne, kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

Są to przepływy pieniężne związane z podstawową działalnością Spółki, czyli związana z bezpośrednim wytwarzaniem towarów lub świadczeniem usług generowane w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Przepływy inwestycyjne, kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

Są to przepływy pieniężne związane z działalnością Spółki związaną z nabywaniem lub zbywaniem składników aktywów trwałych i krótkoterminowych aktywów finansowych oraz wszystkie z nimi związane pieniężne koszty i korzyści generowane w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Przepływy finansowe, kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

Są to przepływy związane z działalnością Spółki związaną z pozyskiwaniem lub utratą źródeł finansowania [zmiany w rozmiarach i relacjach kapitału (funduszu) własnego i obcego w jednostce] oraz wszystkie z nimi związane pieniężne koszty i korzyści generowane w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Przepływy netto, kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

Suma przepływów pieniężnych z działalności operacyjnej, inwestycyjnej oraz finansowej generowane w okresie ostatnich dwunastu miesięcy. Obliczanie wartości dla takiego okresu pozwala z jednej strony zachować porównywalność wszystkich podmiotów względem siebie, z drugiej uniknąć kłopotu z oceną poziomu wpływu sezonowości na wynik.

Przepływy netto / EBITDA, kategoria: Rachunek przepływów, więcej=lepiej

Wskaźnik pozwalający ocenić stosunek przepływów pieniężnych generowanych przez przedsiębiorstwo do EBITDA w okresie ostatnich dwunastu miesięcy.

Przepływy operacyjne / Zysk, kategoria: Rachunek przepływów, więcej=lepiej

Wskaźnik pozwalający ocenić stosunek przepływów operacyjnych generowanych przez przedsiębiorstwo do zysku netto w okresie ostatnich dwunastu miesięcy.

Wolne przepływy (FCF), kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

Wolne przepływy pieniężne (Free Cash Flow) są obliczane jako różnica pomiędzy przepływami operacyjnymi, a wydatkami przedsiębiorstwa z tytułu inwestycji w aktywa produkcyjne (tzw. CAPEX Capital Expenditures) w okresie ostatnich dwunastu miesięcy.

Wydatki inwestycyjne (CAPEX), kategoria: Rachunek przepływów, jednostka: tys., więcej=lepiej

CAPEX (ang. CAPital EXpenditures) oznacza wydatki inwestycyjne jakie ponoszone są, gdy przedsiębiorstwo przeznacza kapitał na zakup aktywów lub na zwiększenie użyteczności już posiadanych, a przez to także ich wartości. Ten typ wydatków jest ponoszony w celu utrzymania lub zwiększenia zakresu działalności przedsiębiorstwa.

Cena akcji, kategoria: Techniczne, więcej=lepiej

Cena akcji użyta do obliczenia wartości wskaźników powiązanych z ceną akcji.

Średni obrót - kwartalny, kategoria: Techniczne, więcej=lepiej

Średni obrót kwartału raportowego.

Średni obrót - ostatnie 20 sesji kwartału, kategoria: Techniczne, więcej=lepiej

Średni obrót z ostatnich 20 sesji kwartału obrotowego lub dla ostatnich 20 sesji dla ostatniego raportu.

Momentum 3 miesiące, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od ceny sprzed 3 miesięcy.

Momentum 6 miesięcy, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od ceny sprzed 6 miesięcy.

Momentum 9 miesięcy, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od ceny sprzed 9 miesięcy.

Momentum 12 miesięcy, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od ceny sprzed 12 miesięcy.

Cena do SMA 30, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od SMA z 30 ostatnich sesji.

Cena do SMA 100, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od SMA z 100 ostatnich sesji.

Cena do SMA 130, kategoria: Techniczne, jednostka: %, więcej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od SMA z 130 ostatnich sesji.

Cena do SMA 200, kategoria: Techniczne, jednostka: %, mniej=lepiej

Wskaźnik pokazuje o ile cena bieżąca jest większa/mniejsza od SMA z 200 ostatnich sesji.

RSI, kategoria: Techniczne, więcej=lepiej

Wskaźnik RSI - określający siłę trendu w analizie technicznej. Gdy RSI znajduje się powyżej poziomu 70 (sygnał wykupienia rynku) lub poniżej 30 (sygnał wyprzedania rynku).

MACD, kategoria: Techniczne, więcej=lepiej

Wskaźnik MACD - bada zbieżności i rozbieżności średnich ruchomych. Jest różnicą wartości długoterminowej i krótkoterminowej średniej wykładniczej. Wykorzystywany jest do badania sygnałów kupna i sprzedaży akcji.

Zmiana obrotu z ostatniej sesji do poprzednich 7 dni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót na ostatniej sesji w stosunku do średniej z poprzednich 7 dni.

Zmiana obrotu z ostatniej sesji do poprzednich 14 dni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót na ostatniej sesji w stosunku do średniej z poprzednich 14 dni.

Zmiana obrotu z ostatniej sesji do poprzednich 30 dni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót na ostatniej sesji w stosunku do średniej z poprzednich 30 dni.

Zmiana średniego obrotu za ostatnie 7 dni w stosunku do poprzednich 5 tygodni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót za ostatnie 7 dni w stosunku do poprzednich 5 tygodni.

Zmiana średniego obrotu za ostatnie 7 dni w stosunku do poprzednich 10 tygodni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót za ostatnie 7 dni w stosunku do poprzednich 10 tygodni.

Zmiana średniego obrotu za ostatnie 7 dni w stosunku do poprzednich 20 tygodni, kategoria: Techniczne, więcej=lepiej

Wskaźnik pokazuje o ile procent wzrósł lub spadł obrót za ostatnie 7 dni w stosunku do poprzednich 20 tygodni.

Wskaźnik Altmana - Z-Score, kategoria: Pozostałe, więcej=lepiej

Wskaźnik Altmana (Metoda Altmana) stworzył nowojorski profesor Edward Altman, opierając się na metodach statystycznych. Diagnostyka giełdowych spółek za jego pomocą jest szybka i stosunkowo nieskomplikowana. Wybranych zostało 5 wskaźników, które jednocześnie analizowane w sposób najlepszy oceniają zagrożenie bankructwa przedsiębiorstwa. Kwalifikacja zagrożenia upadłością według E. Altmana: 1,8 lub mniej bardzo wysokie zagrożenie upadłością, 1,81 - 2,99 nieokreślone zagrożenie upadłością, 3,0 i więcej niewielkie zagrożenie upadłością.

Wskaźnik Altmana - EM-Score, kategoria: Pozostałe, więcej=lepiej

Wskaźnik Altmana dla rynków EM (Metoda Altmana) stworzył nowojorski profesor Edward Altman, opierając się na metodach statystycznych. Diagnostyka giełdowych spółek za jego pomocą jest szybka i stosunkowo nieskomplikowana. Wybrane zostały 4 wskaźniki, które jednocześnie analizowane w sposób najlepszy oceniają zagrożenie bankructwa przedsiębiorstwa. Kwalifikacja zagrożenia upadłością według E. Altmana dla EM: poniżej 5,5 wysokie zagrożenie upadłością, powyżej 5,5 niskie zagrożenie upadłością.

Wskaźnik Piotroskiego F-Score, kategoria: Pozostałe, więcej=lepiej

Piotroski stwierdził, że gdyby wśród spółek z niskim C/WK wyszukać tych o zdrowych fundamentach, to takie spółki miałyby większe szanse być szybciej zauważonymi i powinny poprawić ogólny wynik strategii. Według Piotrowskiego zdrowie spółki można zmierzyć 9-cioma wskaźnikami: Spółka powinna generować zysk, spółka powinna mieć dodatnie przepływy operacyjne, spółka powinna mieć obecnie lepszą rentowność (ROA) niż rok temu, przepływy operacyjne powinny pokrywać cały zysk, spółka powinna zmniejszać zadłużenie długoterminowe, spółka powinna zmniejszać zadłużenie krótkoterminowe, spółka nie powinna zwiększać liczby akcji w obiegu, spółka powinna mieć lepszą marżę operacyjną niż rok temu, półka powinna mieć lepszą produktywność aktywów niż rok temu.

Freefloat, kategoria: Pozostałe, mniej=lepiej

Pokazuje freefloat, czyli udział akcji danego emitenta znajdujących się w wolnym obrocie, czyli nie znajdujących się w posiadaniu dużych inwestorów do całkowitej liczby akcji danego emitenta.

Dane finansowe spółek dostarcza: Quant Research sp. z o.o.

Dla spółek z rynku głównego GPW wyniki finansowe powinny pojawić się maksymalnie w ciągu dwóch dni po ich publikacji.

Dla spółek z rynku NewConnect wyniki finansowe powinny pojawić się maksymalnie w ciągu czterech dni po ich publikacji.

Współczynniki uwzględniające cenę rynkową są liczone na podstawie:

dla raportów historycznych - ceny zamknięcia z ostatniego dnia sesyjnego w kwartale, za który jest raport,

dla raportów historycznych - ceny zamknięcia z ostatniego dnia sesyjnego w kwartale, za który jest raport, dla ostatniego opublikowanego raportu - ceny zamknięcia z ostatniego dnia sesyjnego - w związku z tym np. Cena/Zysk dla ostatniego raportu kwartalnego będzie się zmieniała każdego dnia, a po publikacji wyników za kolejny kwartał zostanie policzona po cenie zamknięcia z ostatniego dnia sesyjnego kwartału.

dla ostatniego opublikowanego raportu - ceny zamknięcia z ostatniego dnia sesyjnego - w związku z tym np. Cena/Zysk dla ostatniego raportu kwartalnego będzie się zmieniała każdego dnia, a po publikacji wyników za kolejny kwartał zostanie policzona po cenie zamknięcia z ostatniego dnia sesyjnego kwartału.Współczynniki są podzielone na grupy:

Bilans,

Bilans, Dywidenda,

Dywidenda, Na akcję,

Na akcję, Rachunek przepływów,

Rachunek przepływów, Rachunek wyników,

Rachunek wyników, Stabilność,

Stabilność, Wielkość,

Wielkość, Wycena,

Wycena, Wzrost,

Wzrost, Zyskowność.

Zyskowność.Poniżej najdziesz opis współczynników.

Kapitalizacja, kategoria: Wielkość, jednostka: tys., więcej=lepiej

Pokazuje jaka jest wartość rynkowa spółki liczona iloczynem ceny akcji i liczby wszystkich akcji.

EV (Wartość spółki), kategoria: Wielkość, jednostka: tys., więcej=lepiej

Pokazuje wartość ekonomiczna spółki mierzoną teoretyczną ceną przejęcia całej firmy. EV = Kapitalizacja + wszystkie zobowiązania(długi) - środki pieniężne i lokaty. Przejmując spółkę przejmujemy jej zobowiązania, dodajemy więc je do ceny, gotówkę i inwestycje krótkoterminowe spółki możemy szybko odzyskać po przejęciu więc je odejmujemy od kapitalizacji.

P/E (Cena/Zysk), kategoria: Wycena, mniej=lepiej

Pokazuje ile razy więcej kosztuje akcja w stosunku do zysku netto na jedną akcję jaki w ostatnich 4 kwartałach spółka wypracowała, im mniej tym lepiej.

Earnings yield (Zysk/Cena), kategoria: Wycena, więcej=lepiej

Odwrotność wskaźnika C/Z. Zysk przypadający na akcję, dzielony przez aktualną cenę akcji. Im więcej tym lepiej.

CAPE (Shiller P/E), kategoria: Wycena, mniej=lepiej

CAPE (C/Z Shillera) jest podobny do wskaźnika Cena/Zysk. Różnica jest taka, że CAPE zamiast uwzględniać zysk spółki za ostatni rok, bazuje na średnim zysku za ostatnie 10 lat. Zysk za kojne lata jest również korygowany o wskaźnik inflacji. Wskaźnik ten opiera się na długoterminowych danych finansowych dzięki czemu nie jest uzależniony od tego, w jakiej akurat fazie cyklu koniunkturalnego znajduje się gospodarka.

P/BV (Cena/Kapitał własny), kategoria: Wycena, mniej=lepiej

Pokazuje ile razy więcej kosztuje akcja w stosunku do majątku własnego spółki przypadającego na tą akcje, im mniej tym lepiej.

PEG (EPS 5 lat), kategoria: Wycena, mniej=lepiej

(P/E) / oczekiwana średnia dynamika wzrostu zysku netto na akcję(EPS). Oczekiwana średnia dynamika wzrostu EPS wyliczona jest z historycznego wzrost EPS z okresu ostatnich 5 lat. PEG > 1 wskazuje na przewartościowaną spółkę. Wskaźnik zakłada że każdej jednostce P/E powinien odpowiadać 1% wzrostu EPS. Im niższy PEG tym lepszy bo tym mniej inwestor płaci za każdą jednostkę wzrostu zysku na akcje.

EV/EBIT, kategoria: Wycena, mniej=lepiej